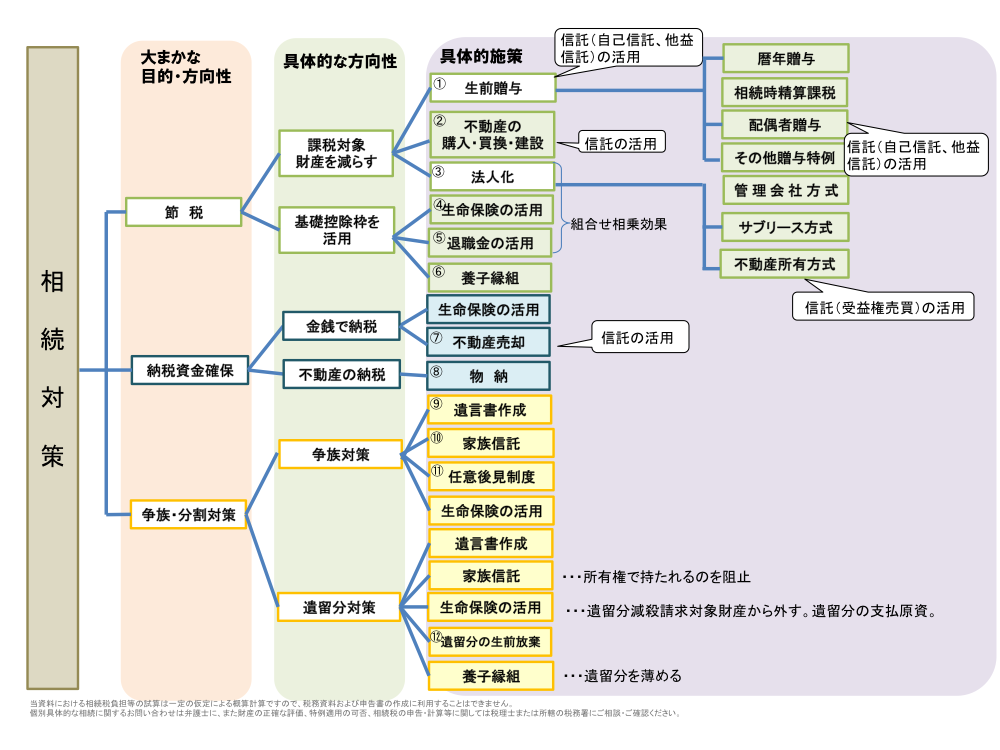

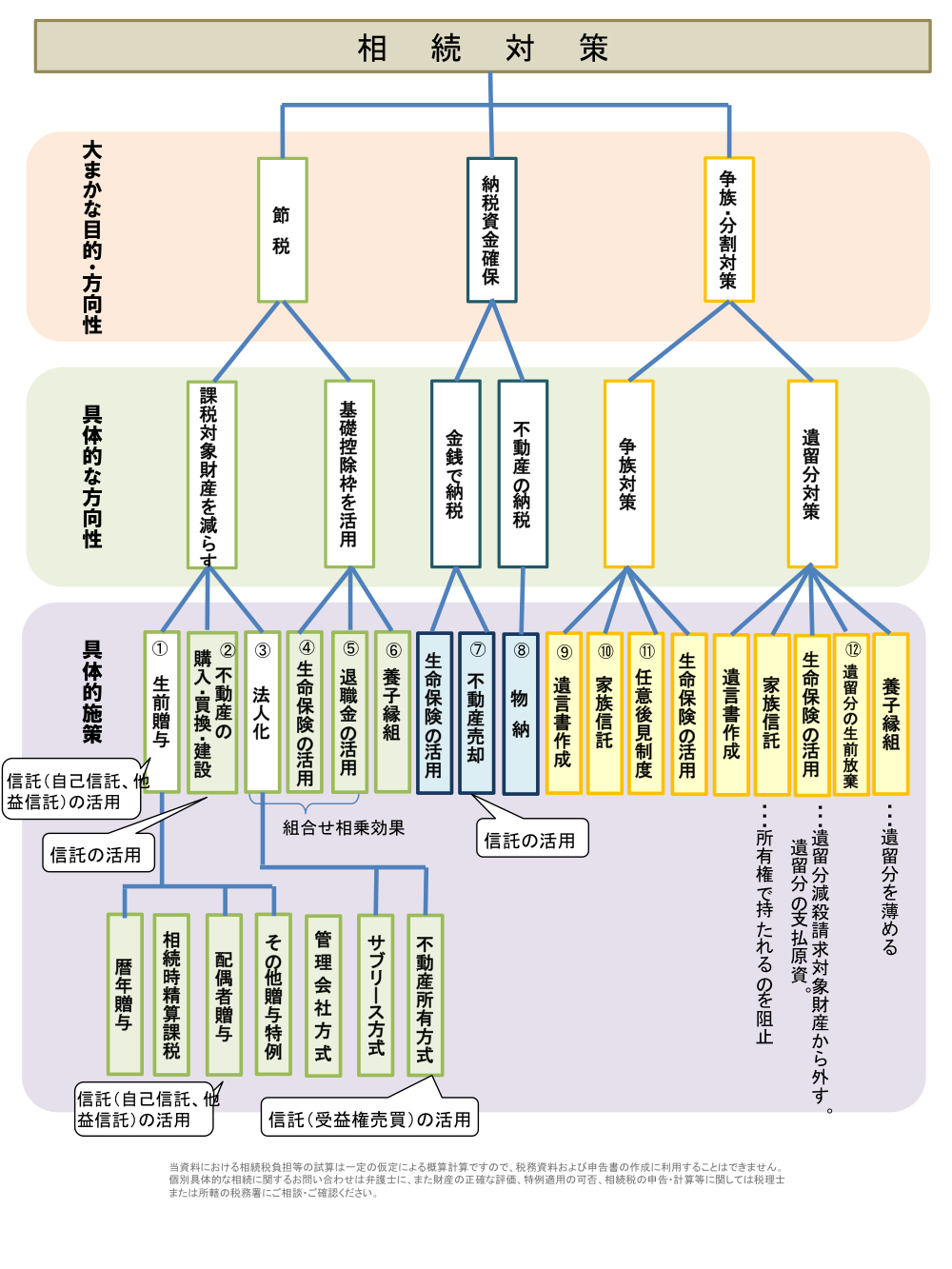

事例

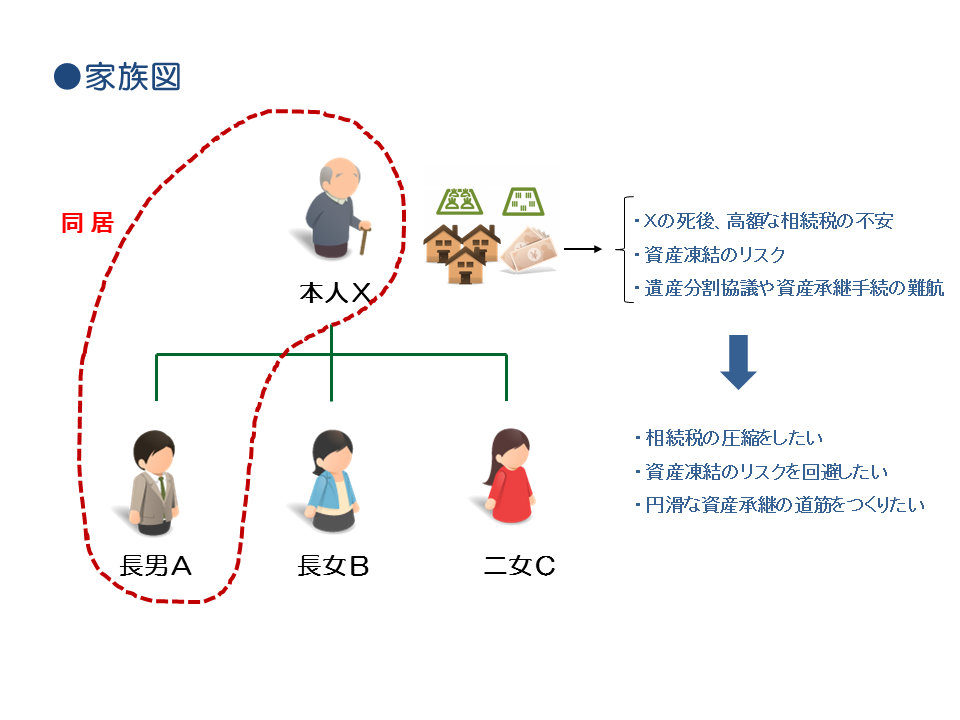

都市農家のX(83)は、先代から農地や貸宅地、アパートなどを承継しています。自分の死亡時にかかる相続税を試算したところ数億円規模の相続税の納税がでることが判明しました。急遽、自分が元気な間に対策を計画・実行し、相続税額を圧縮したいと考えています。

Xの推定相続人は、同居する長男A(56)、他県に暮らす長女B(53)、海外に暮らす二女C(50)の3人です(全員既婚で子供もいます)。先祖より代々引き継いでいる不動産については、長男を承継者とすることに家族・親族全員が納得しています。

家族関係図

現状の問題点やリスク

①現状のまま何も対策をしなければ、X死後の相続税が高額となるリスク

②Xが認知症等で判断能力が喪失した場合の「資産凍結」と「節税対策の頓挫」リスク

③Xの死後、遺産分割協議や遺産整理手続きが難航するリスク

問題点やリスクに対する希望

①⇒相続税対策をして、税額を圧縮したい

②⇒相続発生のギリギリまで、資産の有効活用と相続税対策をしたい

③⇒円満円滑な資産承継の道筋をつくりたい

解決策

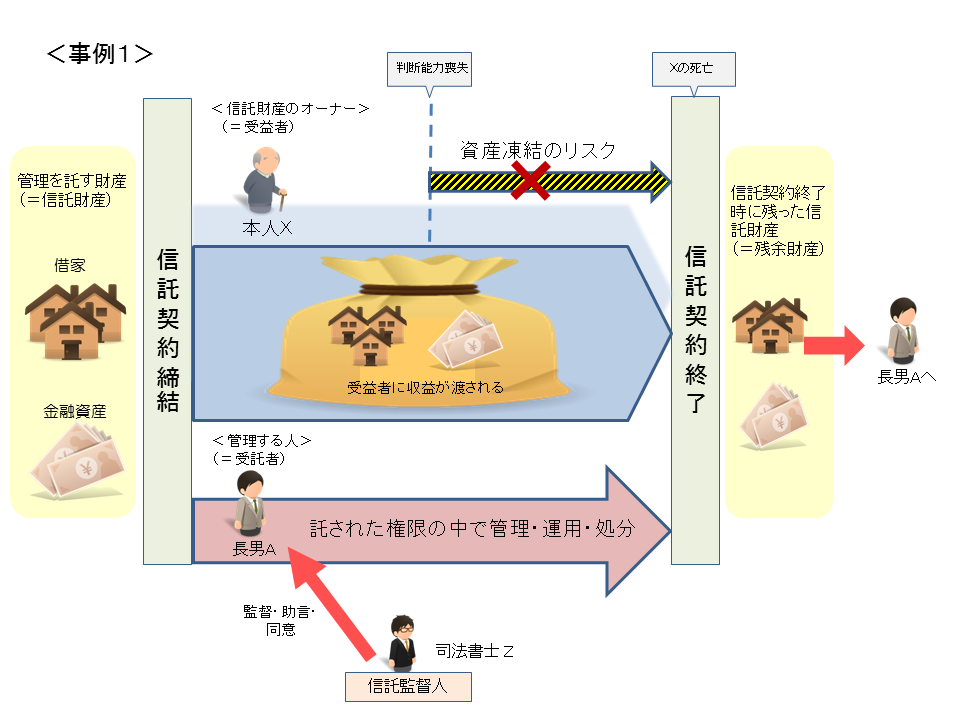

(1)信託契約を締結して、長男Aが資産を管理・運用する

Xと長男Aとの間で信託契約を締結し、Xが所有している不動産とまとまった現金(「信託財産」と呼ぶ)の管理・処分・有効活用を長男Aに託します。

⇒ 信託契約後は、長男AがXのために財産管理を行うため、資産凍結リスクを回避した上で、長男A主導で資産の組換え・活用(不動産の買換えやアパート建設、借地の買取など)ができます・・・問題①②を解決

(2)信託監督人を置いて受託者の長男をサポート

Xが元気なうちは、長男Aの不動産賃貸業を直接監督指導するが、Xの体調不良や判断能力の低下によりそれができなくなる場合に備え、長男Aの相談役・お目付役として、司法書士Zを信託監督人に契約の中で設定します。

(3)信託財産以外の資産承継は遺言で網羅

Xが死亡した時点で信託を終了させ、その時点で残った信託財産を長男Aに渡す旨を契約の中で規定することにより(遺言の機能)、遺産分割や資産承継がスムーズとなります・・・問題③を解決

また、公証役場で信託契約公正証書を作る際、信託財産以外の資産(金融資産等)については長女Bと二女Cに相続させる旨の遺言公正証書も同時に作成することで、遺留分の問題も解決し、遺産争いを防ぎます・・・問題③を解決

信託設計イメージ図

信託設計の概要

委託者 兼 受益者:X

受託者:長男A

信託監督人:司法書士Z

信託財産:所有不動産全て及び現金

信託期間:Xが死亡するまで

残余財産の帰属先:長男A

その他注意すべきポイント

・農地は要注意!

農地は、農地法に基づき農業委員会の許可・届出手続きを経て農地転用(非農地化)をしないと、信託財産として、受託者が管理することができません(その土地に関する信託契約が効力を生じません)。いずれにしても、農地の取り扱いには、専門家のサポートが必要となるでしょう。

家族信託の典型的活用事例 10

- 事例1. 認知症による資産凍結を回避しつつ相続税対策を完遂したい

- 事例2.子のいない長男夫婦を経由しつつ財産を確実に孫(直系)に渡したい

- 事例3.認知症の妻に財産を遺した上でその次の資産の承継者も指定したい

- 事例4.唯一の不動産を兄弟で平等相続させつつ将来のトラブルも防ぎたい

- 事例5.共有不動産を巡るトラブル防止策~兄弟で共有する不動産の塩漬け防止~

- 事例6.中小企業の事業承継対策と大株主の認知症対策

- 事例7.株式を後継者に生前贈与しながらも経営権を保持する事業承継策

- 事例8.空き家となる実家の売却と売却代金の有効活用をしたい

- 事例9.遺言の書換え合戦を防ぎ生前の遺産分割合意を有効に

- 事例10.親なき後も障害のある子を支えつつ円満な資産承継を実現したい